[여의도의 아침] 6월 24일 리포트 요약

2015/06/24 08:38AM

요약

- [로엔] 디지털 음원 산업 성장의 최대 수혜주

- [티씨케이] 아직도 배고프다

- [삼광글라스] 주류업체 경쟁 심화로 유리병사업 수익개선 지속

로엔(016170), 하나대투-이기훈

로엔(016170), 하나대투-이기훈

1) 디지털 음원 플랫폼 1위! 음원 유통 1위!

- 주요 사업부문은 2008년 SKT㈜로부터 양수 받은 1위 디지털 음원 플랫폼인 멜론(연결 매출 비중 75%)

- 2분기 기준 유료 가입자 수는 325만명으로 시장점유율 1위

2) 멜론의 가격 인상 + 꾸준한 유료 가입자 수 증가 + 매니지먼트 강화

- 내년 상반기 중 스트리밍 가격이 6,000원/월 → 8,000원/월으로 33% 인상 기대. 이에 따른 매출액과 영업이익은 2015년~2017년 연평균 각각 22%, 34%씩 성장할 것

- 통신사 1위 SKT와 연계한 할인 프로모션과 월 정액 가입자들에 대한 플랫폼 선점효과, 높은 브랜드력으로 유료 가입자는 지속 증가할 전망

- 매니지먼트에 대한 공격적인 투자로 컨텐츠 다변화를 통한 성장 및 흥행 리스크 하락, 해외 매니지먼트의 성

- 장 기대

- 광고 기반 스트리밍 서비스에 따른 유료 가입자 이탈 가능성은 리스크이나, 음원의 유료 사용자 비중이 높아지면서 시장 규모는 더욱 커질 것

3) 2015년 예상 매출액 3,576억원(전년비 +11%), 영업이익 615억원(+5%)

- 멜론의 꾸준한 성장과 킹콩엔터테인먼트 인수효과 반영

- > 투자의견 'BUY', 목표가 8만5,000원 (신규)

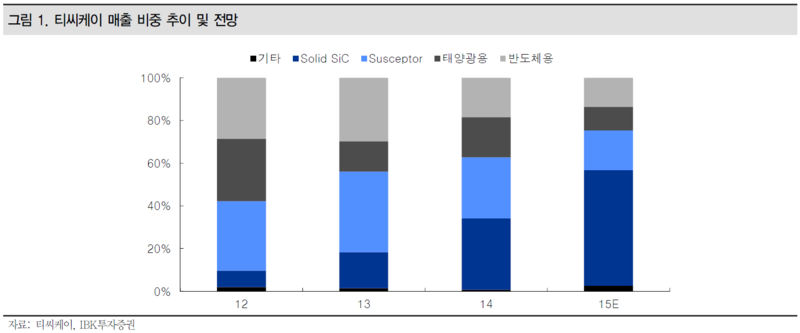

티씨케이(064760), IBK-우창희

1) 신제품인 SiC-Ring의 판매 호조로 2분기에도 실적 호전 추세 지속 전망

- 반도체 회로의 미세화가 진행될수록 고주파 플라즈마 에칭의 횟수가 증가하기 때문에 기존에 사용하던 Si-Ring의 수명이 빠르게 단축되고, 불순물 양도 많아짐. 이러한 Si-Ring을 대체하는 제품이 티씨케이가 생산하는 SiC-Ring

- SiC-Ring은 Si-Ring대비 가격이 3배 이상 비싸지만, 수명이 1.5~2배 높으므로 챔버 교체비용(1억원/1회)을 절감할 수 있음

- 이러한 비용 절감 효과로 현재 고객사로부터 주문이 급증하고 있는 상황

- 신제품 SiC-Ring의 판매 호조에 따라 2분기에도 예상을 상회하는 호실적이 기대됨

2) 고객사 수요 급증으로 침투율의 빠른 증가 예상. 이에 직접적 수혜 지속 가능

- 올해 예상 실적은 매출액 585억, 영업이익 132억으로 각각 29.4%, 86.7% 늘어날 전망

- 지난 4월 102억 규모의 신규 시설투자를 공시했으며, 신규 설비는 10월 1단계, 16년 3월 2단계에 걸쳐 캐파가 증설될 예정

- 당분간 SiC-Ring을 공급할 수 있는 업체는 티씨케이가 유일하므로 향후 캐파 증설에 따른 침투율 상승의 수혜를 온전히 받을 가능성이 높다(현재 국내 고객사의 SiC-Ring 침투율은 10%대에 달하는 것으로 추정)

3) 현 주가는 밸류에이션의 부담이 있지만, 실적 추정 상향 가능성 높아

- 현 주가는 15년 예상 실적 대비 PER 28.2배로 밸류에이션의 부담이 존재

- 그러나 SiC-Ring의 고객사 수요가 급증하고 있고, 캐파 증설을 단행했기 때문에 분기가 거듭될수록 실적 추정은 상향될 가능성이 높음

- 또한, SiC-Ring 외에도 Si->SiC로 대체할 수 있는 Parts들이 상당수 존재하기 때문에 티씨케이의 CVD SiC 기술을 활용한 애플리케이션의 다변화도 기대해볼 수 있다.

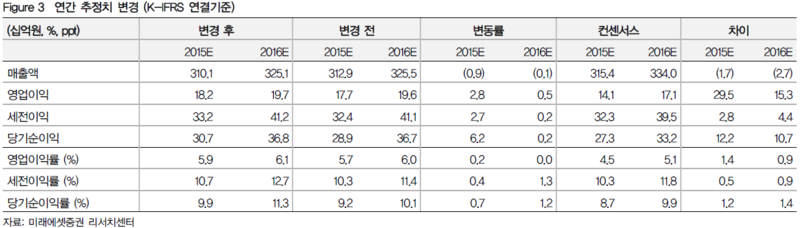

삼광글라스(005090), 미래-김태성

1) 목표가 13만원에서 16만5000원으로 상향 조정

- 캐쉬카우에 해당하는 유리병사업의 지속적인 수익 턴어라운드 및 여전히 견조한 자회사로부터의 지분법이익을 고려해 삼광글라스에 대해 긍정적인 입장을 유지함

- 실적 추정의 기준 연도를 기존 2015년에서 2016년으로 변경함에 따라 목표가를 상향 조정함

2) 유리병 사업 턴어라운드는 2분기부터 본격화되어 3분기까지 지속될 것임

- 2분기 영업이익을 48억으로 추정. 이는 컨센서스 32억 대비 50.3%를 상회하는 수치

- 유류비 감소에 기반한 원가절감 및 소주/맥주병 물량 증가에 기반

- 저도주 소주의 출시가 6월부터 시작되었으므로 경쟁이 본격화 되는 것은 3분기가 될 것으로 판단되며 이에 따른 소주병에 대한 수요는 지속해서 증가될 것으로 예상

3) 여전히 견조한 자회사로부터의 지분법이익

- 2분기 지분법이익을 72억, 2015년 지분법이익을 266억으로 전망

- 군장에너지로부터의 2분기 수익은 전체 지분법 이익의 절반이 넘는 38억이 될 것

- 2016년 하반기로 예정된 증설 이후 군장에너지의 지분법 이익은 분기별 50억을 상회하는 수준을 유지할 것

- 해외 실적 개선은 올해 하반기부터 중국과 북미 지역을 중심으로 본격화될 것

ⓒ 두나무 주식회사 & insight.stockplus.com , 무단전재 및 재배포 금지

인사이트팀 의 다른 글 보기 >>