[핫! 리포트] 주목해야 할 대장주는 ?

요약

- [NAVER] 다시 찾은 대장주 면모 (KTB)

- [만도] 뚜렷해지는 실적 개선 가시성 (메리츠)

- [신한지주] 빛나는 성과로 설명되지 않는 빛바랜 주가 (미래에셋)

네이버(035420), 현대차 - 황성진, 최진성

1) 순항하는 네이버페이 사업부문 물적 분할

- 국내의 네이버페이 사업부문을 물적분할하여 네이버 파이낸스를 설립하기로 결정

- 분할된 법인에는 미래에셋대우를 통해 5,000억원 이상의 투자유치가 단행될 예정. 커머스 기반의 금융플랫폼이라는 특화된 경쟁력을 통해 본격적인 금융사업에 나서겠다는 의지로 보이며, 이는 NAVER의 기업가치를 더욱 확대시켜주는 요인으로 작용할 전망

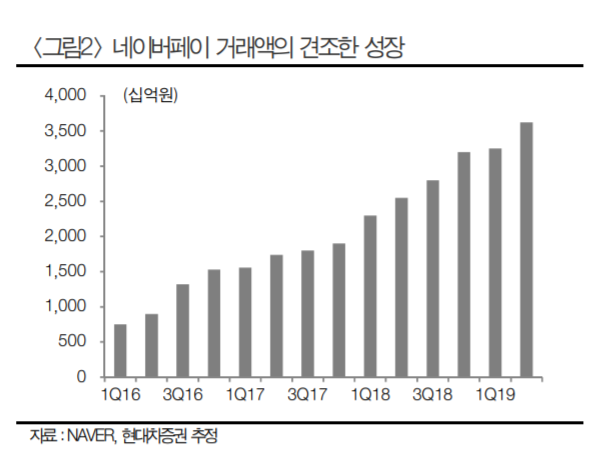

- 2분기에도 네이버 페이는 거래액 및 결제건수가 40%(YoY,전년동기대비) 이상 성장세를 보이며 순항중인 상황

2) 주요 이슈 및 실적 전망

- 2분기 NAVER의 연결 매출액은 1조 6,303억원(+19.6% YoY), 영업이익은 1,283억원(- 48.8% YoY)을 기록하며 예상치를 하회. NAVER 별도 기준 영업이익은 3,490억원(+12.6% YoY)로 성장세를 지속해 나갔으나, LINE의 영업손실이 139.2억엔(적전 YoY)을 기록하며 전반적인 수익성이 악화

- 국내 광고와 비즈니스플랫폼 매출이 두자리수 이상의 성장세를 시현하고 있다는 점은 매우 긍정적

- 쇼핑검색의 고도화와 일반검색 모두 성장세를 보이고 있어 하반기에도 원활한 성장기조는 유지될 전망. 향후 일본에서 추가적인 대규모 마케팅비 집행이 없을 것이라는 점 또한 긍정적

3) 주가전망 및 Valuation

- 네이버페이의 성장성에 대한 기대감을 가져가야 할 시점

- LINE의 실적은 바닥을 다지는 것으로 보이며 NAVER 플랫폼의 수익성은 견조하게 유지

- 투자의견 매수, 목표주가 16만원 유지

만도(204320), 메리츠 - 김준성

1) 우려 가득했던 시장기대치 상회한 2분기 실적, ADAS 확대 + 가동률 개선

- 매출 1조4 600억원 (+2% YoY, 이하 YoY)으로 중국 부진을 한국/북미/기타시장의 높은 성장으로 방어 (한국 +7%, 북미 +25%, 기타 (유럽/인도) +26%)

- 영업이익 518억원 (-22%)으로 시장기대치 +10% 상회. YoY(전년동기대비)로는 중국부진 여파로 감소했으나, 중국 구조조정 진행, ADAS 매출 증대 및 수익성 확대, 타 지역 가동 률 개선으로 시장의 우려를 넘어서는 실적 기록

2) 영업이익 29년 하반기 +35% YoY(전년동기대비), 20년 +32% YoY 증가 전망

- 19년 하반기에는 국내공장 희망퇴직 비용 반영이 예상되나, 구조조정을 통한 비용절감 및 시장수요 하방경직성 확보로 중국 적자 폭 축소 가능

- 반면, 현대/기아차 신차효과 확대 및 북미 수주물량 매출인식 증가를 통한 가동률 상승효과와 ADAS 매출 및 이익 기여증가는 더욱 가속화될 전망

- 20년에는 ADAS 매출증가 (9,262억원, +21%) 및 이익성장 (822억원, +208억원), 중국 구조조정 확대 및 수요 안정화에 따른 실적회복 (+140억원), 현대/기아차 신차효과 통한 본사 손익개선 및 미국 신규수주 추가반영 효과 (+358억원) 등을 통해 19년 대비 +32%의 영업이익 성장 가능

3) 19년 하반기 자동차 포트폴리오 구성 내 High-Beta 부품업체 매력 확대

- 19년 상반기 완성차 중심 섹터 포트폴리오 구성이 유효했다면, 하반기에는 이를 High-Beta 부품업체로 확대할 필요성 높다고 판단

- 실적부진을 유발한 중국 손익의 Bottom–out(바닥탈출) 가시성 높아졌으며, 오랜 기간 수익기여가 미약했던 한국/미국 수익성 확장이 시작됐고, ADAS의 유의미한 이익기여가 시작된 만도, 높은 주가상승 실현 가능

- 투자 의견 매수, 적정주가 41,000원 유지

신한지주(055550),미래에셋 - 강혜승

1) 19년 2분기 review: 지배지분순이익 9,961억원으로 기대 상회

- 신한지주의 19년 2분기 지배지분순이익은 9,961억원(+6.2% YoY, +8.5% QoQ)으로, 당사 예상 9,293억원과 시장 컨센서스(9,100억원대)를 7~9% 상회하는 호실적

- 실적 특이 요인으로는 법인세 환입 200억원, 영업외 세무 소송 관련 잡이익 98억원, 한진중공업 충당금 환입 141억원(세전), 오렌지라이프 인수 회계 적용 효과 200억원(기타비이자이익) 등이 있었음

- 모두 감안한 경상 기준 순이익은 9,300억원 수준으로 추산

2) 긍정적 요인: 사업 기반 다변화의 성과, 견조한 대출 성장과 효율적 비용 관리

- 19년 1분기에 오렌지라이프, 2Q19에 아시아신탁이 자회사로 편입되며 비유기적 이익 성장 모멘텀도 부가되었고, 더욱 다변화된 사업 포트폴리오를 보유하게 되었음

- 서울시금고 예금 등 원화예수금이 전분기 대비 2.4%(전년말 대비 6.5%)나 늘면서 대출을 크게 늘릴 수 있는 여력이 생겨 2분기에 원화대출금은 전분기 대비 2.0%(전년말 대비 4.6%) 늘렸음. 그룹 순이자이익은 비유기적 성장과 견고한 대출 성장에 힘입어 2조 3,989억원(+13.1% YoY, +0.7% QoQ)을 기록

- 순수수료이익은 신탁, 펀드/방카, IB, 리스업무수수료 등이 고루 호조세 시현하며 6,093억원 (+18.7% YoY, +27.0% QoQ)으로 분기 사상 최고 실적을 시현. 판관비는 1조2,363억 원, 비용-수익 비율 42.3%(-0.4%p YoY, -0.5%p QoQ)로 효율적으로 관리됐음

3) 매크로 우려와 금리 하락에도 불구하고 돋보일 이익 안정성

- 2분기 은행 원화예대금리차는 1.86%으로 전분기와 동일하게 유지되었는데 예금(부채)의 양이 크게 증가한 것이 주된 이유로 은행 NIM(순이자마진)은 전분기 대비 3bps 하락한 1.58%를 기록, 하반기에는 대출 성장 속도를 늦추며 마진과 건전성 관리에 더욱 초점을 둘 것으로 기대

- M&A를 통해 그룹 이익 성장 동력을 확보하고, 수익 기반을 다변화하는 전략, 국내에 비해 성장성·수익성이 높은 베트남 등 글로벌 시장 진출을 확대해 글로벌 부문을 키우고, 국내 시장에서는 자본시장 경쟁력을 강화하려는 신한지주의 전략을 긍정적으로 평가

- 이익 안정성을 보유 하고 있는 신한지주는 저평가 상태에 놓여 있다고 판단하여 투자의견 매수, 목표주가 60,000원을 유지

ⓒ 두나무 주식회사 & insight.stockplus.com , 무단전재 및 재배포 금지

인사이트팀 의 다른 글 보기 >>