[핫! 리포트] 성장 모멘텀 장착!

요약

- [배럴] 여름이 왔다 (신한)

- [기아차] 북미는 놀라웠고, 내수도 자세히 보면 선망 (신영)

- [동화기업] 새로운 성장 동력 (NH)

배럴(267790), 신한금융 - 김규리, 윤창민

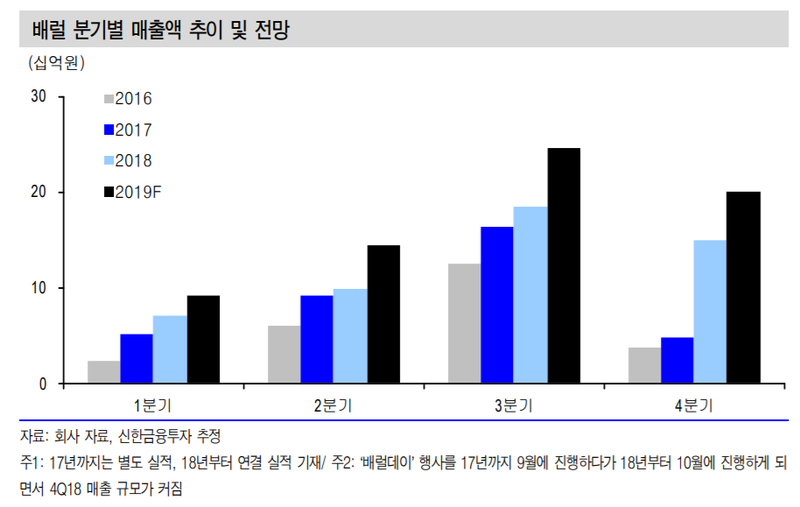

1) 2분기 영업이익 14억원(+22% YoY) 전망

- 19년 2분기 매출액은 144억원으로 전년 대비 46% 성장이 전망

- 주력 제품 래시가드를 포함한 워터스포츠 매출액은 104억원(+8% YoY)이 예상됨

- 지난 하반기 런칭한 실내 수영복 라인과 애슬레저 라인(배럴핏)이 더해져 국내 매출은 135억원(+37% YoY)을 기록할 전망이며 영업이익은 14억원(+22% YoY)이 기대

2) 품목과 지역의 다각화로 매출 성장 기대

- 지난 하반기 품목 다각화를 위해 실내 수영복 라인을 런칭했음. 18년 매출액은 30억원을 기록했으며 올해 매출은 107억원, 전사 매출 내 비중은 16%로 예상됨

- 16년 출시한 애슬레저 라인은 가격대 조정을 통해 중가 시장을 타겟할 전망이며 19년 매출액 35억원, 매출 비중 5%로 예상됨

- 중국 법인(백애락유한공사)은 온라인몰(티몰, JD.com, 샤홍수 등), 오프라인몰(광저우 매장)을 운영 중임. 올해 매출액 48억원, 매출 비중 7%로 예상되며 20년에는 87억원(+80% YoY) 매출 성장 기대

3) 19년 영업이익 90억원(+35% YoY) 전망

- 19년 매출액과 영업이익은 각각 682억원(+36% YoY), 90억원(+35% YoY)이 예상

- 워터스포츠 매출액은 11% YoY 성장이 기대됨. 영업이익률은 13.2%로 전년과 비슷한 수준이 예상

- 현재 주가 수준은 2019년 실적 기준 12.7배, 2020년 실적 기준 10.1배로 상장 이후 최저점 수준임, 래시가드 매출 고성장과 품목 및 지역 다각화로 매출 성장이 담보된 상태로 분석, 실적과 주가의 동반 상승이 기대

기아차(000270), 신영 - 문용권

1) 놀라운 북미 실적 개선, 텔룰라이드 증설로 지속성 강화 예상

- 매출 기대치 부합. 영업이익은 시장 기대치와 추정치 각각 17%, 14% 상회. 내수 부진을 우호적 환 여건(+180십억원), 미국 믹스 개선 및 인센티브 안정화로 만회하며 증익

- 기아차는 연내 미국 텔룰라이드 생산능력 증산을 결정 (6.5만대→8만대 이상). 2020년에는 신형 K5, 쏘렌토가 투입될 예정. 이에 북미 실적 개선 지속될 것

- 2분기 북미 도매 판매가 YoY(전년동기대비)+1.2% 증가했으나 북미 매출은 YoY(전년동기대비)+12.7% 증가한 5.2 조원을 기록 (이는 2013년 이래 역대 5번째로 큰 분기 매출에 해당)

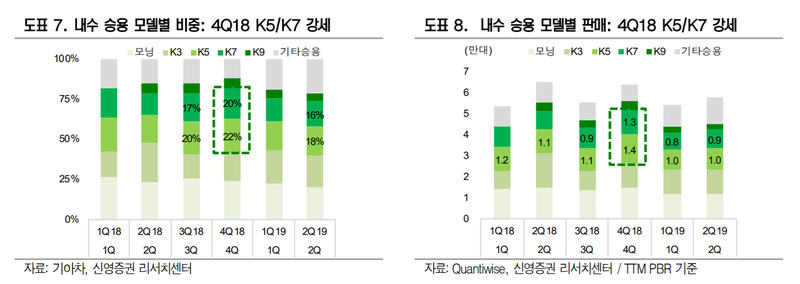

2) 우려대로 내수 매출 감소 컸으나, 자세히 보면 선방한 실적

- 2분기 판매가 YoY(전년동기대비) 10.9% 감소함에 따라 내수 매출은 YoY(전년동기대비) -11.4% 감소하며 연결 매 출에 최대 부진요인으로 작용. 쏘렌토(YoY-22%), 카니발(-24%) 판매 감소 영향으로 RV 비중이 1.5%p 감소하며 믹스가 악화된 것도 내수 매출 감소 폭을 확대됨

- 2018년 2분기 내수 매출 3조 6천억원은 역대 최대 내수 매출이었다는 점을 상기해 볼 필요 있음.

- K5, 쏘렌토, 카니발 등 주력 볼륨 모델 교체를 앞두고 17년도 2분기와 유사한, 그리고 15년도 2분기 내수 매출보다 YoY(전년동기대비)+13% 증가한 3조 2천억원을 19년도 2분기에 기록한 것은 선방한 실적이라고 판단

3) 아래 이벤트만 비우호적으로 발생하지 않는다면 내수 부진은 일시적

- 7월 평균 원/달러는 1,173원으로 YoY(전년동기대비)+4.6%, QoQ(전분기대비)+0.6% 상승한 수준. 내수 부진 속에서 19년 상반기 실적을 방어한 우호적 환 여건이 19년 하반기에도 지속되어야 할 것

- 쏘나타, G80 등 주요 신차 출시가 연기된 바 있음. K5(11월) 등 신차가 예정대로 출시되어야 할 것. 임금협상 차질로 출시가 늦어지면 18년 4분기 내수 부진 우려 심화될 것

- 트럼프 대통령은 지난 5월 17일, 수입차/부품 수입관세 최종 결정을 180일 연기. 한국, 멕시코에 대한 관세 가능성은 낮지만 모니터링 필요

동화기업(025900), NH투자 - 백준기,장재호

1) 국내 건자재 시황의 부진을 베트남에서 만회 중

- 국내 주택 입주 물량이 감소함에 따라 동화기업을 비롯한 건자재 기업들의 실적 악화 추세가 이어지고 있음

- 이와 같은 추세는 2019년 3분기까지 지속될 것으로 예상되며 산업 내 동종 기업들의 경우 적자가 지속될 전망

- 베트남 공장은 2019년 2분기 영업이익률 17%로 전분기 대비 크게 개선. 이는 2018년 상승한 원가율이 고점 이후 하향 안정화되고 있기 때문. 베트남 법인 지분율 확대로 2019년 하반기 국내 시황 부진 여파 만회할 전망

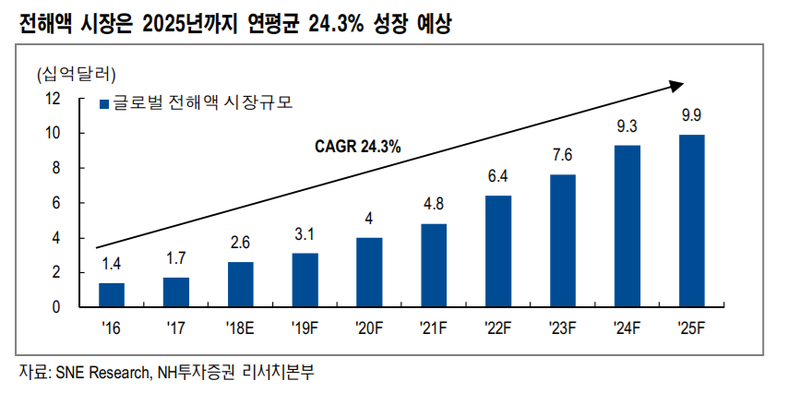

2) 2차전지 전해액을 생산하는 파낙스이텍 인수로 신성장동력 마련

- 파낙스이텍은 국내 1위의 전해액 생산 기업으로 삼성SDI의 주요 벤더사. 전해액의 경우 소형 2차전지 생산에서는 범용적으로 사용했었음.

- 그러나 중대형 시장 개화하면서 제조사와 전해액 생산 기업들의 공동 개발에 따른 맞춤 제품 양산 중. 상대적 저평가 받았던 전해액 기업들에 대한 관심 필요

- 올해 파낙스이텍의 예상 매출액은 689억원(+29.1% y-y), 영업이익은 63억 원(+59.0% y-y)으로 고성장을 이어갈 전망

3) 저평가 매력 높아 관심 필요

- 지난 4월 발간 자료에서 동화기업의 부동산 가치에 대해서 언급했으며, 실질 PBR이 0.4배에 불과한 가치주로 판단

- 올해 건자재 시황 부진이 지속되면서 국내 실적은 부진할 전망이나 베트남 법인 이익률 개선과 파낙스이텍 인수로 확보한 신성장동력으로 투자 매력은 제고될 것

ⓒ 두나무 주식회사 & insight.stockplus.com , 무단전재 및 재배포 금지

인사이트팀 의 다른 글 보기 >>