[핫! 리포트] 슈퍼사이클에 올라탄 곳은?

요약

- [덕산네오룩스] 실적으로 확인한 슈퍼 사이클

- [한국가스공사] 긴 터널의 끝

- [아이엔지생명] 3Q 어닝 서프라이즈, 성장 스토리 지속

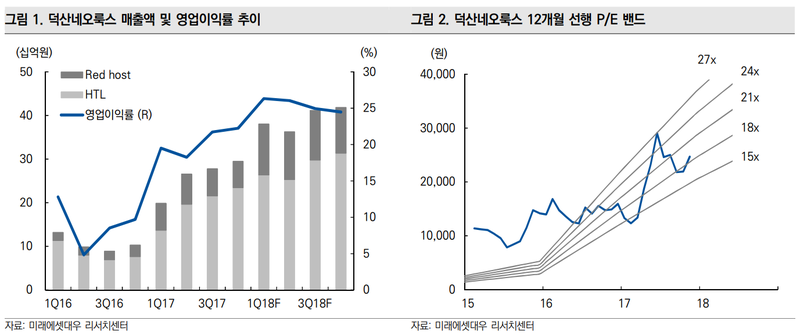

덕산네오룩스(213420), 미래에셋대우 - 김철중

1) 3분기 Review: 시장의 우려를 불식시키다

- 3분기 매출액은 278억원(+3.9% QoQ, +212.3% YoY), 영업이익은 60억원 (+20.1% QoQ, +693.2% YoY)을 기록

- 3분기 제품별 매출 비중은 HTL 계열 78%, Red Host 22% 수준인 것으로 추정. Red Host 매출 비중이 전 분기 대비 -3%p 하락, ASP 및 수익성이 좋은 Red Host 매출 비중 감소에도 영업익률은 21.7%를 기록하며 전 분기 대비 +3.4%p 개선.

- 4분기는 역시 견조한 매출 성장과 수익성 개선이 지속될 것으로 판단. 지연된 아이폰X향 공급 본격화, 갤럭시 S9 조기 출시 가능성 때문

2) 면적 기준 생산능력 증가 지속, 18년 중국 패널 업체 향 공급 기대

- 고객사의 투자 규모에 따라 변동성이 높은 장비업체와 달리 재료업체는 생산면적 증가에 따른 지속적인 실적 성장이 가능

- 보수적으로 가정해도 글로벌 Flexible OLED 면적 기준 생산 능력은 17년 8,860㎢ , 18년 13,967㎢ 에서20년 24,401㎢으로 지속 증가할 것으로 추정

- 2018년부터는 중국 패널 업체들의 Flexible OLED 라인 가동이 시작, 해외 업체들의 초기 라인 가동은 삼성 내 레퍼런스가 있는 업체들 위주로 공급될 가능성이 높다고 판단

3) 작년까지와는 다른 사이클, Zero-Sum이 아니다

- 최근 M9 재료 구조 선정 여부에 관련된 시장의 우려는 과도하다고 판단. 올해 초 삼성디스플레이는 고객사가 삼성전자와 애플로 이원화되며, 재료 별로 공급사를 다원화 해놓은 상황.

- 단가 인하, 공급 채널 안정화를 고려한다면 삼성디스플레이는 최소 두 개 이상의 공급사를 유지해 갈 가능성이 높다고 판단

- 해외 OLED 재료 업체인 Universal Display 주가와의 밸류에이션 괴리도 확대. 글로벌 중소형 OLED 라인 가동은 이제 시작. 저가 매수 기회라고 판단. 투자의견 매수와 목표주가 36,000원을 유지

한국가스공사(036460), 삼성 - 양지혜

1) 3분기 영업손실 2,111억원 – 보장이익 증가분은 대부분 4분기 인식

- 3분기 연결 매출액은 3조 8,643억 원으로 전년 동기와 유사하였으며, 컨센서스에 부합

- 국내 영업 계절적 비수기인 3분기 연결 영업손실은 2,111억원으로 컨센서스 1,161억원 대비 컸으며, 전년 동기 1,897억원 대비 손실 폭 증가. 이는 총괄원가 배분비율이 대부분 4분기에 몰려 있고, 개별소비세 및 지급 수수료 등 SG&A(판매 및 일반관리)가 증가한 것이 주 원인

- 해외부문의 경우, 이라크 바드라는 향후 생산량 추정을 보수적으로 조정하면서 141억원 영업손실 인식하였으나 주바이르에서 2분기에 보수적으로 인식한 이익이 3분기에 추가 반영되며 이를 상쇄. 미얀마 가스전은 7월 초 발생한 가스관 폭발 사고로 이익 소폭 감소한 67억원 시현. 호주 GLNG는 영업손실 40억 원으로 적자 폭 감소

2) 호주 GLNG 손상차손 1조 2700억원 인식 – 우려 불식

- 실적 발표와 함께 영업 외 비용 단에서 GLNG 손상차손을 1조 2,736억원 대거 인식

- 이는 장기 유가 전망 하향 조정에 따른 장부가치 상각 및 호주 정부 LNG 수출 제한에 따른 잠재 매출 하락 가능성, 제 3자가스 구매 물량 증가 가능성, 환율 변동 등을 모두 반영한 보수적인 손상 인식

- 이에 따라 동사는 올해도 2016년에 이은 순손실이 확정. 다만, 2Q17 기준 해당 프로젝트의 장부가치가 1.6조 원인 점을 고려할 때, 금번 손상차손 이후 관련 손상을 추가로 인식할 가능성은 매우 제한적. 더불어 국제유가의 우상향 지속에 따라 향후 GLNG 사업지에서의 수익성은 개선될 것으로 기대

3) 우려 해소에 따른 주가 회복 기대 –BUY투자의견 및 목표주가 57,000원 유지

- 주가는 해외 사업 손상 인식 가능성에 대한 우려로 하락 지속하여(11월 13일 종가 기준 6월 말 고점 대비 -22%) 현재 2017 추정치 기준 PBR 0.4배 수준에서 거래

- 금번 호주 GLNG 대규모 손상차손 인식에 따른 추가 우려 불식에 따른 주가의 회복을 기대

- 추가로 미수금 회수 완료에 따른 산업용 가스요금 경쟁력 확보, LNG 제5기지 건설에 따른 요금기저 성장 전망하며 동사에 대한 BUY투자의견 및 목표주가 57,000원 유지

아이엔지생명(079440), 현대차 - 김진상, 정태준

1) 투자포인트

- 3분기 순이익은 922억원(+24.6% YoY)으로 컨센서스 802억원을 크게 상회. 투자이익 증가와 책임준비금 감소가 호실적을 견인

- 분기 보험손익은 추석연휴 이전 재해보험금 청구 증가에 따른 손해율 상승(+4.0%pt)으로 전년동기대비 20.7% 감소. 4분기 손해율은 추석연휴 효과가 긍정적으로 반영되며 큰 폭으로 개선될 전망

- 신계약가치는 신계약마진 상승(+4.4%pt YoY)에 힘입어 전년동기대비 13.9% 성장. 신계약 APE는 저축성 APE 감소로 전년동기대비 13.0% 감소했으나 보장성 신계약 APE는 +8.8% YoY 증가하며 타사 대비 높은 성장을 유지(vs. 삼성 -9.2%, 한화 -16.6%)

2) 주요이슈 및 실적전망

- 동사는 FC채널과 GA채널을 보장성 신계약 판매의 주력 창구로 활용. FC 인원 수를 줄이고 있는 타사와 달리 동사는 3분기에도 순증세를 유지(+1.6% YoY). 현재 FC채널 내 보장성 신계약 판매 비중은 약 60%인데 경영진은 내년에 이를 65%까지 확대할 계획

- 분기말 RBC비율은 502%로 전분기대비 21%pt 하락. 이는 동사의 보유채권이 전부 매도 가능증권으로 분류되어있어 금리상승에 따라 기타포괄손익누계액이 감소하였기 때문. 4분기 금리상승을 감안 시 RBC비율은 추가하락이 예상되나 업계 최고 수준은 유지할 전망

- 2018년 예정된 법인세율 인상 진행 시 4분기에 이연법인세 부채가 약 70~80억원 증가할 전망. 한편 변액보증준비금 환입액 약 110억원 또한 예상되어 이를 상쇄할 것으로 예상

3) 주가전망 및 Valuation

- 분기 투자손익은 투자이익률 상승(+0.2%pt YoY)에 따라 전년동기대비 4.7% 성장. 운용자산 포트폴리오 중 해외채권 및 대체투자 비중이 증가한 점이 유효. 우호적인 금리환경 지속으로 책임준비금 전입액도 전년동기대비 7.9% 감소

- 높은 자본비율을 기반으로 한 성장전략은 여전히 유효. 투자이익과 책임준비금 전입액의 꾸준한 개선도 긍정적. 투자의견 BUY와 목표주가 60,000원 유지

ⓒ 두나무 주식회사 & insight.stockplus.com , 무단전재 및 재배포 금지

인사이트팀 의 다른 글 보기 >>