[핫! 리포트] 부진을 털어내고 상승이 기대되는 곳은?

요약

- [S-Oil] 모든 것이 조화롭다

- [현대모비스] 3Q17 Preview 중국 판매 회복으로 감익폭 축소

- [효성] Bottom Fishing 시점

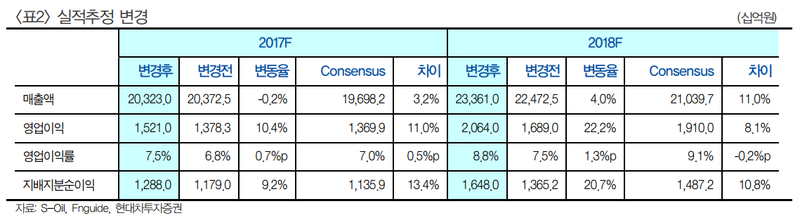

S-Oil(010950), 현대차투자 – 강동진

1) 주요이슈 및 실적전망

- 2017년 3분기 S-Oil 실적은 매출액 4.9조원(+6.0% qoq, +19.5% yoy), 영업이익 5,690억원 (+386.3% qoq, 390.5% yoy) 기록하여 컨센서스를 상회 할 것으로 전망

- 정제마진은 허리케인 하비 영향 및 중간 유분 수요 강세로 2017년 2분기 $6.3/bbl에서 2017년 3분기 $7.9/bbl로 대폭 개선. 가솔린 마진은 비수기 영향으로 점진적 하락하겠으나, 등/경유 성수기로 정제마진은 2017년 3분기 대비 크게 하락하지 않을 것으로 전망

- 제한적인 증설과 경기 회복 및 저유가로 인한 석유제품 수요 회복이 맞물려 현재와 같은 정제마진 강세는 당분간 지속될 가능성이 높다는 판단. 연간 증설은 2019년까지 매년 700~800KBDP 수준. 반면, 수요 전망치는 1,500KBPD 수준으로 상향되는 것을 감안하면 타이트한 시황이 지속될 것

2) 투자포인트

- 중장기 배당 투자 매력에 주목. 연간 배당성향 60% 가정시, 연말 배당금은 5,200원. 여전히 배당수익률 4%를 상회. 2018년부터는 공장 증설 등은 크게 감소하나 이익은 개선. 충분히 배당 정책 유지 가능 할 전망. 2018년 연간 배당 8,000원을 상회 할 것

- 2018년 하반기 RUC/ODC 프로젝트 준공으로 화학부문 이익 기여도가 크게 증가 할 것으로 전망. 이제는 단순히 정제마진만으로 동사의 가치를 판단할 수 없음. 화학부문 영업이익 기여도가 높아지면서, 수익구조는 더욱 안정화 될 것. 특히, PP 시황 강세가 지속되는 것은 동사 프로젝트에 대한 기대감 높이는 요인이 될 것

3) 주가전망 및 Valuation

- 과거 10년간 평균 ROE 12.7% 였으나, 향후 3년간 평균 ROE는 20%를 상회 할 것으로 전망. 높은 프리미엄 정당화 가능할 것

- S-Oil 3Q17 실적은 컨센서스를 상회하는 호실적 기록 할 전망, 목표주가 165,000원으로 상향

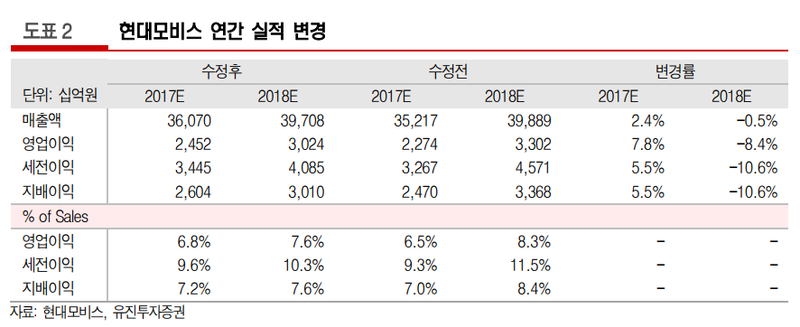

현대모비스(012330), 유진투자 – 이재일

1) 3Q17 Preview: 중국 판매 회복으로 감익폭 축소

- 3분기 매출액과 영업이익은 전년동기대비 2.3%, 15.7% 감소한 8조 5000억원, 6,080억원을 기록할 전망. 중국 시장 판매 부진으로 전년동기대비 영업이익의 감소 추세는 지속되었지만, 지난 2분기 대비로는 감익폭이 축소

- 3분기 모듈 부문은 매출액 6조 8,270억원(YoY -4.3%), 영업이익 1,707억원(YoY -50.6%, QoQ +103.7%, OPM 2.5%)를 기록할 전망. 현대/기아차의 중국 판매 감소로 2분기에 이어 감익이 예상되나, 3분기부터 중국 판매 회복됨에 따라 지난 2분기 대비로는 뚜렷하게 개선된 모습을 보임

- 3분기 부품 부문은 매출액 1조 7,500억원(YoY +6.4%), 영업이익 4,376억원(YoY +16.3%, OPM 25.0%)를 기록할 전망. 체코 램프 공장 증설/멕시코 공장 증설로 인한 물류비/창고 비용 절감 효과 3분기에도 지속되었으며, 주요국 통화 대비 원화 약세로 환율 조건도 우호적

2) 3분기가 감익의 마지막 분기가 될 듯

- 현대/기아차의 중국 법인 판매는 9월 신차 출시를 기점으로 턴어라운드 계기를 맞이하였음. 판매가 플러스로 전환하는데는 다소 시간이 걸리겠지만 2분기를 저점으로 가동률이 점진적으로 상승하는 추세는 유효할 전망

- 3분기는 영업이익 감익의 마지막 분기가 될 전망. 동사는 2016년 4분기 이후 3분기 연속 영업이익이 역성장 하였음. 같은 기간 A/S 부문의 이익률은 구조적으로 개선되었기 때문에, 국내 공장 파 업과 중국 부진이 기저 효과로 작용하기 시작하는 4분기부터 증익 추세로 전환이 가능할 전망

3) 목표주가 상향

- 친환경/자율주행 등 신규 기술에 대한 투자 확대와 국내 공장 파업/중국 부진으로 인한 일시적 인 실적의 하방 압력에 의해 모듈 부문 이익률이 2015년 7%대의 이익률에서 현재 1~2%까지 하락.

- 중국 시장의 단가 인하 우려를 감안하더라도 모듈 마진은 상승 추세를 유지할 전망

- 2017년 주당순이익 전망치를 5.5%를 상향 조정하며 목표주가를 기존 280,000원에서 300,000원으로 7.1% 상향 조정함

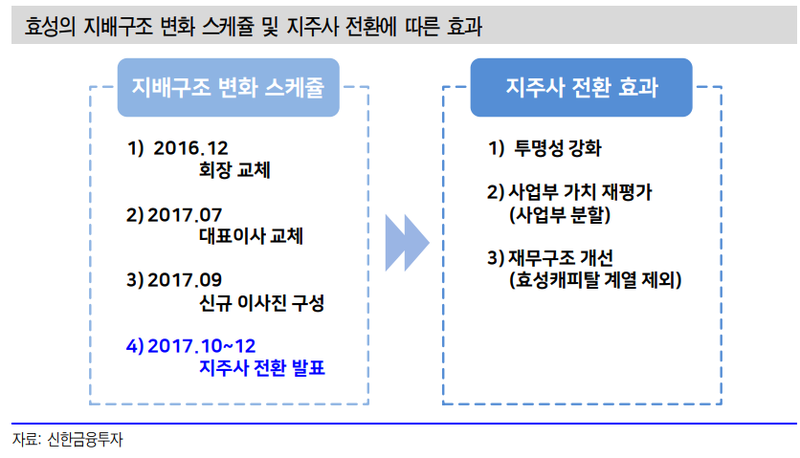

효성(004800), 신한금융투자 – 이응주, 한상원

1) 3Q17 영업이익 2,576억원(+17.2% QoQ)으로 기존 추정치 하회 예상

- 3분기 영업이익은 2,576억원으로 전분기 대비 17.2% 증가

- 2분기 대비 증익이지만 전분기 일회성 요인(화학 재고 손실 170억원, 중공업 매출 인식 지 연 2,000억원)을 고려하면 큰 의미는 없음

- 당사의 기존 추정치(2,960억원)나 시장 기대치(2,782억원)를 하회할 것으로 전망

2) 단기 실적 추이보다 지배구조 변화(지주사 전환)에 주목

- 단기 실적 부진보다 지배구조 변화에 주목. 지난 9월 22일 임시 주총을 기점으로 인적 지배구조 변화(父 조성래 → 1男 조현준, 16년 12월 그룹 회장 교체, 17년 7월 대표이사 변경, 17년 9월 신규 이사회 구성 완료)는 마무리

- 지주사 전환 시 경영 투명성 확보, 사업부 가치 재평가(사업부 분할), 재무구조 개선(효성캐피탈 계열 제외, 순차입금 1.85조원 감소) 등이 기대

3) 목표주가 200,000원, 투자의견 매수 유지

- 수익 예상을 하향(12MF EPS -5.8%)했지만 지배구조 변화에 대한 기대를 반영해서 목표 PBR을 상향(1.5→1.6배)

- 투자 포인트는 단기 실적 부진 우려 주가에 기반영(고점 대비 -16.6%), 지주사 전환 기대 고조, 매력적인 배당 수익률 (3.4%) 등

ⓒ 두나무 주식회사 & insight.stockplus.com , 무단전재 및 재배포 금지

인사이트팀 의 다른 글 보기 >>