[핫! 리포트] 목표주가 상향된 곳은 ?

요약

- [셀트리온] 트룩시마 램시마SC 성공 가시성 높아져

- [SK하이닉스] 3Q17 Preview: 최대 실적 경신 전망

- [코스맥스] 3분기에도 '국내 부진 & 중국 고성장' 흐름 지속

셀트리온(068270), 유진투자 – 한병화, 한상웅

1) 로슈도 인지 못한 트룩시마의 성공

- 블룸버그에 따르면 트룩시마의 오리지널약인 로슈의 리툭산 매출액 추정치는 2016년 대비 2017년 매출액은 2% 성장하고, 2018년 매출액은 9%에 감소에 불과할 것으로 추정

- 대체약인 트룩시마는 영국, 독일 등 주요 국가의 마케팅 업체들의 집계로도 이미 20~30% 점유율을 기록하고 있고, IMS 등 후행적인 데이터 집계치로도 올 연말이면 약 10% 이상의 점유율이 예상

- 2018년 하반기 미국 판매까지 감안하면 글로벌 판매증가는 더욱 확대 전망. 따라서 오리지널약인 리툭산 판매액 추정치는 지나치게 낙관적인 수치로 판단. 결론적으로 트룩시마의 성공은 아직 셀트리온 가치 상승에 정확히 반영되지 않은 상태

2) 셀트리온 램시마SC 제형의 성공 가시성 높아져

- 최근 암젠은 애브비의 휴미라에 대한 글로벌 특허 분쟁을 합의로 종료. 이번 소송의 결과로 애브비의 특허 보호 능력이 확인되었고, 휴미라 바이오시밀러 업체들의 한계가 확인. 이에 따라 휴미라의 시장을 잠식할 것이 유력한 셀트리온의 램시마 SC제형의 성공 가시성이 매우 높아진 것으로 판단

- 임상 3상이 완료되고 유럽과 미국에 2019년 하반기 이후에 램시마SC 제형이 판매될 가능성이 높은데, 애브비가 2023년까지 미국에서 휴미라 바이오시밀러들의 시장진입을 봉쇄할 가능성이 높기 때문

- 또 다른 TNF 알파 억제제인 엔브렐도 미국시장의 특허가 2028년에 종료되기 때문에, 피하 주사 제형의 TNF 알파 억제제의 바이오시밀러는 램시마SC의 독무대가 될 가능성이 높음. 당사는 셀트리온의 램시마SC 제형의 매출액을 보수적인 기준으로 2019년 524억원, 2020년 2,692억원으로 추정

3) 목표주가 180,000원으로 상향

- 상향의 근거는 글로벌 첫 항암 바이오시밀러인 트룩시마의 미국 출시가 사실상 확정적이고, 램시마SC 제형의 시장 독점력이 강화되었기 때문

- 트룩시마의 판매허가를 위한 미국FDA 자문위가 예상보다 빠른 올 12월내에 개최될 것으로 예상되는데, 유럽의 높은 초기 처방수요와 완벽한 임상데이터를 감안 하면 자문위 통과는 물론 FDA의 허가도 당연할 것으로 판단. 따라서 트룩시마는 내년 1분기 판매 승인, 하반기부터 정식 판매가 이루어질 것으로 예상

SK하이닉스(000660), ktb투자 – 김양재

1) 2017년 실적 전망

- 2017년 3분기 매출액 7조9,397억원(+18.6% QoQ, +87.1% YoY), 영업이익 3조9,475억원 (+29.4% QoQ, +443.8% YoY)으로 창사 최대 실적 추정. 반도체 가격 강세와 3D NAND 양산 확대 수혜

- 2017년 4분기 매출액 8조7,214억원(+9.8% QoQ, +62.8% YoY), 영업이익 4조3,000억원 (+8.9% QoQ, +179.9% YoY)으로 최대 실적 재차 경신 예상. 반도체 가격은 10월들어 상승폭 확대

2) 2018년 반도체 업황 지속적 호조 예상

- 2018년 상반기까지 반도체 가격 강세 전망. 예상보다 iPhone 수요는 약하나 중화권 스마트폰과 PC, Server향 반도체 수요는 강한 상황. 중화권 스마트폰 업체는 중국 유통 재고 감소로 신모델 출시 본격화

- 2018년 DRAM과 NAND 수요는 전년 수준인 각각 +20%, +40% 전년동기대비 증가 추정. 업계 증설에도 불구 Tight한 수급 지속 전망. 2017년 반도체 공급 부족으로 누적된 대기 수요가 2018년 실수요에 더해질 것으로 예상

3) 목표주가 100,000원으로 상향, 투자의견 BUY 유지

- Tight한 수급으로 예상보다 반도체 가격 강세는 길어지고 상승폭도 큰 상황. 2017년 하반기에 이어 2018년 실적 컨센서스도 상향 조정 여지가 큰 것으로 판단

- 실적 모멘텀 기반 동사 주가 상승 여력은 유효. 현재 동사 주가는 2017년 추정치 기준 PER 5.5배, 2018년 예상 PER 4.7배에 불과

- 분기 최대 실적 경신과 2018년 증익 가시성이 뚜렷한 점을 고려해 목표주가를 100,000원으로 상향, 투자의견 Buy 유지.

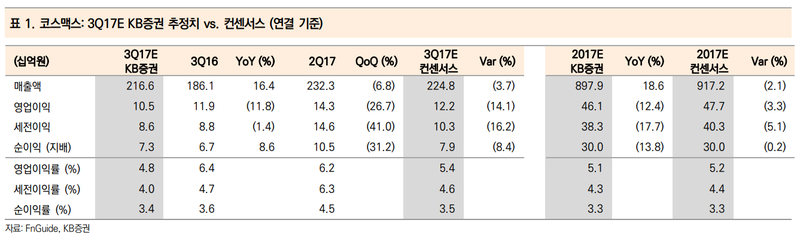

코스맥스(192820), KB – 박신애, 송재원

1) 3분기 프리뷰: 내수 부진과 중국 고성장 흐름 이어질 전망

- 코스맥스의 3분기 연결 실적은 매출액 2,166억원 (+16% YoY), 영업이익 105억원 (- 12% YoY), 순이익 65억원 (+9% YoY)을 기록 전망

- 별도 법인 (내수+수출) 매출액은 1,234억원 (-0.2% YoY)으로 예상되는데, 내수 매출액은 전년동기대비 12% 하락하고 수출 매출액은 25% 증가할 것으로 추정

- 중국은 증설효과 및 신규 고객 주문 증가로 매출액 980억원 (+38% YoY)을 기록할 전망. (위안화 기준 성장률 +37% YoY). 영업이익은 93억원 (+40% YoY)으로 전망되는데, 상해 및 광저우 법인의 영업이익률이 각각 8%, 21%를 기록할 것으로 추정

2) 동남아 로컬 고객사' 및 '글로벌 고객사' 매출 지속 성장 기대

- 동남아시아 로컬 고객사: 태국, 미얀마, 베트남 등 동남아시아 현지 화장품 업체들의 신규 주문이 계속해 증가할 것으로 기대. 동남아시아 국가들은 한국 화장품에 대한 관심이 높고, 습한 날씨 영향으로 기초보다는 색조 화장품이 발달되어 있으며, 전반적인 구매력 상승으로 화장품 소비도 고성장

- 글로벌 고객사: 여러 신규 글로벌 고객사들로의 수주가 이어질 것으로 예상. 지난 수년간 까다로운 글로벌 고객사들의 검증 과정을 거치면서 글로벌 최고 수준의 생산 설비를 갖춰, 신규 고객사로부터 초도 물량을 주문받는 시간이 계속 단축

- 미국 매출 점진적 증가: 현 공장의 인력 수급 어려움은 자동화 설비로 보완할 계획이며, 향후 추가 Capa 필요시 인력 수급이 원활한 지역에서 Capa를 확보할 것으로 예상. 2018년 매출액을 564억원으로 전망했는데, 투자 계획에 따라 상향조정 가능

3) 투자의견 BUY 유지, 목표주가 155,000원으로 7% 상향

- 코스맥스는 독보적인 R&D 기술력, 품질, 생산능력을 바탕으로 매출액이 꾸준히 증가하고 있으며, 지역 다변화에 힘입어 매출 성장의 질도 더욱 향상

- 사드 보복 영향으로 현주가의 2017년 예상 PER은 43배로 높은 수준이지만, 2018년 예상 PER은 해외 매출 확대 및 국내 영업 환경 정상화에 힘입어 22배로 하락. 조정 시 매수해 보유하는 전략을 추천

- 투자의견 BUY를 유지하고 목표주가를 155,000원으로 7% 상향조정

ⓒ 두나무 주식회사 & insight.stockplus.com , 무단전재 및 재배포 금지

인사이트팀 의 다른 글 보기 >>