Tony Hwang

잘 알려져 있지 않은 가치있는 기업 발굴

메지온, 희귀병 치료제의 미래 시장가치

요약

- 메지온의 유데나필, 폰탄치료제로 미FDA 임상 3상 올 하반기 진입예정

- 희귀병 치료제로 임상승인 및 시판허가 가능성이 높고 소요시간도 짧음

- 빠르면 내년 하반기부터 연 매출 최소 1000억 이상 가능 할 것

- 최대주주 동아쏘시오홀딩스(주)의 지분 장내매도, 의도는?

[1] 시가총액: 2544억원

[2] PER: 70.67배

[3] PBR: 3.65배

[4] 부채비율: 3%

[5] 사업내용:

- 동아쏘시오홀딩스(구 동아제약)의 유데나필TFT에서 비롯되어 해외임상을 별도법인으로 진행하기 위하여 2002년 동아팜텍(현 메지온)을 설립

-임상단계에 있는 신약물질의 특허 및 판매독점권을 라이선스 계약의 방식으로 파트너 업체에 이전하여 마일스톤[1]과 제품 판매에 대한 로열티를 받는 C&D업체[2]

-발기부전치료제로 개발한 신약물질 ‘Udenafil’을 발기부전(Erectile Dysfunction, ED) 및 전립선비대증(Benign Prostate Hyperplasia, BPH)에 대한 치료제로 개발 중

-“Udenafil이 속해 있는 PED5 inhibitor (Phosphodiestrase 5 inhibitor) 계열의 물질은 혈관을 이완시켜 혈압을 낮추어주는 작용기전으로 인하여 혈관계질환에 관한 많은 적응증에 효과가 있음이 입증되었고, 일부 제품은 시장에 출시되어 현재 판매” (사업보고서)되고 있음

[1] 신약개발회사가 개발중인 신약을 다른 회사에 팔았을 때 자금을 한번에 받는 것이 아니라 임상 2상→3상과 같이 일정목표에 도달하였을 때마다 분할하여 받는 계약으로 일종의 보증금으로 생각하면 쉽다

[2] Connect &Development의 약자로 기업 내외부의 아이디어와 기술을 적극 활용하는 개방형 R&D를 뜻한다. 외부로부터 기술을 인소싱하기도 하지만 라이선스 형태로 타사에 제공하여 수익을 창출하기도 한다.

출처: 사업보고서

Udenafil은 심혈관계 관련 여러 적응증에 뛰어난 치료제로 개발될 가능성이 크나 기존에 임상을 같이 진행하던 파트너사와의 계약해지로 인하여 미래가 불투명함

-발기부전치료제의 경우 크게 Short-acting과 Long-acting타입으로 나뉘는데 동사에 보고서에 따르면 시장이 Short-acting에서 Long-acting으로 빠르게 변화하는 추세이며 이는 시알리스의 매출성장률이 비아그라의 매출성장률(시장평균보다 하회)보다 높아 시장점유율의 포지션이 바뀌어가고 있는 부분에서 알 수 있음

-유데나필의 최대 강점은 같은 Long-acting 타입의 시알리스의 최대 단점인 근육통, 요통, 고환독성 등의 부작용이 적다는 데 있음. PDE5 Inhibitor 계열의 물질이 PDE11효소까지 억제하기 때문에 발생하는 부작용인데, Udenafil은 씨알리스의 Tadalafil과 PDE5대비 PDE11과의 선택성에서 차이를 보여줌.

- 동사는 2015년 초에 미FDA에 신약신청승인(NDA)를 제출하였고, 최종허가는 규정상 10개월 이내에 통보해야 하므로 2016년 1월까지 확정됨.

- 북미 발기부전증치료제 시장은 약 25억달러(2.5조원) 규모인데, 동사의 자이데나가 얼마만큼의 M/S를 가져오는지가 중요.

- 하지만 문제는 기존에 두 적응증(ED,BPH)에 대해 임상을 같이 진행하던 북미지역 파트너인 나스닥 상장사 액타비스(Actavis, 구 워너칠콧 Warner Chilcott)사와 2015년 3월 31일 기술이전 계약을 해지함. 워너칠콧이 액타비스에 인수되면서 발생한 일로 Udenafil의 가치에는 문제가 없음.

-현재 새로운 파트너를 물색 중에 있으나 북미지역에서 아주 강력한 영업력을 가진 대형 제약사와의 파트너십이 아닌 경우에는 비아그라와 시알리스의 네임벨류를 극복하기 어려울 것으로 보임.

- 현재 아주 작은 매출이 발생하고 있는 러시아 지역에서 시장점유율을 보면, 3%대에서 유지되고 있음. 라이선스 계약을 맺은 발렌타사의 경우 러시아 현지 2위 제약사임에도 불구하고 10년 넘게 시장을 과점해왔던 비아그라와 시알리스의 점유율을 뺏어오기는 힘든 실정으로 보임.

- 약제는 효과가 중요한데 효과와 가격이 비슷하면 환자들은 기존의 잘 알려진 약을 선호한다고 함. 즉 선점효과가 크게 작용하는데, 특히 발기부전과 같은 약제는 환자들이 먼저 선택해서 처방을 원한다고 함. 학계에서는 자이데나가 딱히 더 좋다는 이야기는 현재까지 없는 상태라고 함.

-결론적으로 북미지역의 새로운 파트너사를 찾을 때까지 그리고 Udenafil의 가치를 극대화시켜줄 수 있는 파트너사임이 확인될 때까지는 현재로서는 발기부전치료제 부문은 제외하고 봐야 함.

-미국에서 임상 2상이 완료된 전립선비대증치료제의 경우에도 마찬가지.

-그밖에 미국 외 지역에서 임상 2상이 완료되었거나 진행중인 발기부전 및 전립선비대증 동시치료제 그리고 간문맥고혈합치료제의 경우 시장규모를 볼 때 잠재적으로 좋은 기회가 있는 것은 맞으나 임상 2단계, 3단계의 경우 각각 평균 2~3년의 시간이 소요 되므로 논하기에는 이름.

[6] 투자아이디어: 폰탄수술 환자 치료제의 미래 시장가치

-결국 메지온의 핵심 투자 아이디어는 올 하반기에 3상으로 진입할 폰탄수술 환자 치료제에 있음

-선천적으로 심실을 1개만 가지고 태어난 심장기형아들은 3차례의 수술을 받는데 마지막 수술이 폰탄 수술임. 폰탄 수술 후 심실기능이 떨어지고 폐혈관 압박증가 문제로 20세가 넘어가면서 대부분 사망함. 메지온이 개발중인 Udenafil 성분의 치료제를 복용하면 10년 정도 생명을 연장할 수 있다고 함. 미국 기준으로 단심실증 환자는 연간 1600명(출산인구 10만명당 5명)으로 희귀질환이며 현재 생존한 폰탄수술 환자는 약 2만명. 그러나 아직 허가되거나 상용화된 약이 없음.

-일반 임상과는 달리 희귀병 치료제의 경우 늦게 출시될 경우 환자의 생명에 지장을 줄 수 있기 때문에 1,2상을 동시에 진행하고 3상도 기본 3년에서 최초 6개월만의 데이터를 가지고 신약허가승인을 제출할 수 있는 Fast Track Program이 적용됨.

-또한 폰탄수술 치료제로서의 Udenafil에 대한 임상은 미국 국립보건원이 비용을 거의 대부분 지원하고, 미국 국립보건원의 임상시험을 위탁 진행하는 기관인 NERI와 미국 내 소아과심장네트워크(PHN)가 함께 개발에 참여하기로 계약을 체결함(2014년 1월).

-질환의 특징상 미국 내 소아과 심장네트워크(PHN)에 등록된 10개의 거점병원에 환자의 75%가 집중되어있어 영업, 마케팅, 유통 등에 있어 미국 내 다른 제약사와의 파트너십이 필요하지 않아 메지온이 직판할 예정이며 생산비용 외에는 거의 비용이 없다고 봐도 무방함. 또한, 희귀질환에 대한 치료제의 경우 FDA 승인 시 기존 특허기간에 추가로 7년간 독점권을 부여 받음.

(위 내용은 동사 홈페이지 언론보도 섹션을 참고하여 작성하였음)

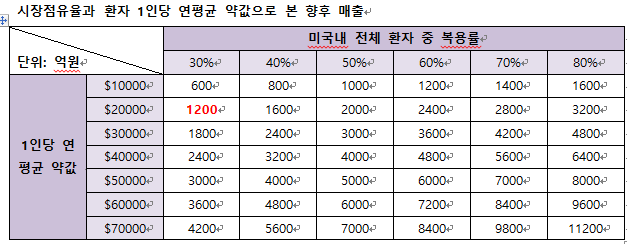

[7] Valuation – 내년 하반기부터 연간 천억원 이상대의 매출 가능할 것

![]() 의 Open Drug Report 2014를 참고하여 매출추정

의 Open Drug Report 2014를 참고하여 매출추정

-폰탄 수술 환자는 약 2만명이므로 1인당 연평균 약값은 6만달러 수준으로 예상해볼 수 있음.

-2014년 9월 Journal Managed Care Pharmacy에 게재된 희귀질환에 대한 의료보험 적용범위에 관한 연구를 보면 미국의 경우 희귀질환에 한해서 정부에서 약값을 보조해주는데, Udenafil과 같이 희귀질환과 다른 일반 질환에 동시 적응증을 가진 약물의 경우 82%의 보장율을 목표로 함.(http://www.raredr.com/articles/Health-Insurance-Coverage-Orphan-Drugs-Complicated)

-사실상 연간 6만불의 약값은 미국 1인당 근로소득(약 5만달러)을 생각해볼 때 80%를 정부가 보조한다고 가정해도 너무 비쌈. 따라서, 적절히 판매되기 위해서는 2만달러 정도가 적당하고 생각. (영업비용이 거의 발생하지 않기 때문에 신약이 출시되면 독점인데도 불구하고 비싸게 소량만 팔 이유가 없고 미국 국립보건원에서 먼저 제안해서 개발이 시작된 것이고 신약개발비용을 지원해준 기본적인 의도와도 맞지 않음)

-올 하반기에 임상 3상이 승인이 되고 진행된다고 가정하였을 때 빠르면 내년 하반기부터 판매가능

-전체 환자의 75%가 이용하는 미국 내 소아과심장네트워크(PHN)에 등록된 병원에서 환자의 반정도(약 30%)가 복용한다고 가정하였을 때 연간 최소 1200억의 매출이 발생함.-올 가을에 임상 3상이 승인이 되고 진행된다고 가정하였을 때 빠르면 내년 하반기부터 판매가능

-메지온의 폰탄 치료제로 생명이 연장된다면 약을 계속해서 복용하는 생존 환자 숫자는 더 늘어 날 것이고 향후 효능이 입증되면서 더욱더 많은 환자들이 복용하기 시작하면 수익성은 더욱 좋아질 수 밖에 없음.

하방에 대한 고민

-현금 및 현금성자산 370억 +기타금융자산 260억 +매도가능금융자산 20억 + 유형자산 3억 +무형자산 30억 =683억 → 가치투자의 관점에서 안전마진이 있다고는 볼 수 없음.

-그렇다면, 폰탄수술 치료제에 대한 임상3상 성공확률이 매우 중요함. Specialty Pharmacy Times에 따르면 희귀병으로 지정된 약의 경우 임상 2상에서 승인까지 82%의 성공율을 보인 반면, 전통적으로 일반 신약은 35%의 성공율을 가지고 있음http://www.specialtypharmacytimes.com/publications/specialty-pharmacy-times/2012/february-2012/Orphan-Drugs-Small-Markets-Big-Opportunity

-또한, 언론보도에 따르면 동사와 미국 FDA와의 사전 미팅에서 유나데필을 폰탄 수술 치료제로 개발하는 것에 대한 계획에 대해 매우 성공적인 답변을 받았다고 함.

[8] Risk & Issue: 최대주주 동아쏘시오홀딩스㈜의 지분 장내 매도

2015년 4월 6일과 16일에 공시된 주식등의대량보유상황보고서 편집본

-지난 두달간 50만주 이상 장내 매도

-최대주주 동아쏘시오홀딩스㈜ 지분 장내매도는 최근에 다시 시작되어 2015년 5월 26일 현재까지도 계속 진행 중

-150만주에서 대략적으로 18만주 29만주 15만주 8만주를 빼보면 80만주. 앞으로 80만주의 물량을 더 매도하고 Exit 할 것으로 보임

-장내 매도 사유는 분명하지 않으나 2015년 4월 17일 이투데이 기사에 따르면 그룹 지주사인 동아쏘시오홀딩스가 적자를 계속 기록하여 적자를 지속하고 있는 메지온의 지분을 팔고 “그룹 차원에서 성장 모멘텀 확보를 위해 선투자 재원을 마련하기 위한 것”이라고 해명

-개인적인 견해로는 동아쏘시오홀딩스에 크게 이익이 되기 위해서는 희귀병 시장처럼 한정적인 시장이 아니라 발기부전치료제와 같은 규모가 큰 시장에서 제품을 파는 것이 중요한데 국내와 러시아 발기부전치료제 시장에서 한계를 많이 느끼고 Udenafil의 가치를 긍정적으로 보지 않아 Exit을 하는 것이 아닐까 생각함.

ⓒ 두나무 주식회사 & insight.stockplus.com , 무단전재 및 재배포 금지

Tony Hwang 의 다른 글 보기 >>